FPができること

豊かで安心できる将来のために中立的ファイナンシャルアドバイザーができること

あなたは、将来のリスクと向き合っていますか?

あなたは、長生きするリスクにどれだけの備えがありますか?

成長期時代は、給料が年々増え、退職金も用意され、年金も平均収入の60%程度支給されるという優遇された時代でした。 しかし、その時代は既に終わりを告げていると、気づいている人がどれほどいらっしゃるでしょうか。 現在の統計では、平均年収は下がり、就職率も下がり、年金支給予定額も減っています。 さらに、日本は低金利が長引き、普通預金で6%の金利がついた時代が嘘のようです。運用をして資産を増やすということを諦めてしまいそうな雰囲気なのです。 そんな世の中にあって、高齢化社会が到来し、医療技術の進歩も手伝って、平均寿命は年々伸びているのです。

つまり、長生きはするけれど経済的には伸び悩む、そんな構図が予想できます。

ゆとりの老後に必要な資金は約1億円です。

ゆとりの老後に必要な資金は約1億円です。

ゆとりのある老後生活に必要な資金は、約1億円という調査結果がありますが、65歳以上に支給される年金額は、年間約170万円(現在30歳、平均月収30万円の場合)、20年間 の支給額が約3400万円という現状です。つまり、ゆとりのある生活と現実には約6000万円の開きがあるということであり、そのギャップを埋めるための資産は自分で作るという時代が到来しているのです。 そこで、自分の人生は自分で設計するという意識を持ち、将来の生活を豊かにするための資産形成を始めましょう。

低金利の今、運用をして増やすのは難しいと思いますか? そんなことはありません、リスクと向き合い、時間を味方につけることで、誰でも資産は築けます。 まずは、自分の人生でこれからいくらの出費が控えていて、いくらの準備があるのか、きちんと現実と向き合うことです。 多くの場合は、ここでの微調整をすることで解決します。 支出の見直し(保険、ローンなど)と投資への振り分けは、少しの工夫で改善します。

また、すでに投資を始めている人も、全体像を把握することが重要です。 年齢や環境によって、リスクの許容範囲も違えば、投資期間も違います。それによって、適した投資が決まるのです。 さらに、今までの資産運用は、経済状況によって有利、不利がありました。 それは、一つの商品に視点を当てていることと、短期で考えるからです。 実は、資産形成で一番大事なもの、それは、資産配分(ポートフォリオ)、分散投資です。 将来のためにあなたの資産配分の見直しをし、ライフプランを作成して、長生きに備えましょう。

弊社では、中立的な立場で個人・法人を問わず皆様の資産形成をアドバイスいたします。 マネーゲームに踊らされずに着実に資産を築き、不安の無い将来を迎えるために、私たちにご相談ください。

資産運用は、「長期」で着実に増やすのがコツ

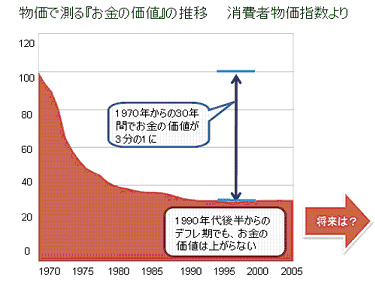

運用と言うと、最近では株や為替取引(FX)などをよく聞きますね。 実は、株式やFX(外国為替証拠金取引)などのマーケットに直接参加する人の90%は3年以内に損をしていると言われています。 インフレには金がいいと言われていますが、デフレ期では大きく損をしてしまいます。 バブル崩壊後の日本はデフレ経済でしたので、現金、預貯金、国債を持っているだけで財産を減らさずに済みましたが、お金の価値は1970年からみると3分の1になっています。 実は、株式やFX(外国為替証拠金取引)などのマーケットに直接参加する人の90%は3年以内に損をしていると言われています。

今、中国、ロシア、インドなどの経済発展で世界中の物価が上昇してきていますから、大切なお金を預貯金で運用していては、将来的に大きく目減りし、生活に支障をきたしてしまうかもしれません。 しかし経済は生き物ですから、「今後は間違いなくインフレなのか?」、「それともデフレが再度やってくるのか?」、「はたまた世界恐慌になってしまうのか?」、よほどのプロでない限り将来を予想することは簡単にできるものではありません。 しかも、将来予想を元に有利な資産運用を乗り換えていくことなど個人投資家にとって至難の業です。 さまざまな情報が飛び交うなか、自分に適した投資は何であるのか、どうやって始めれば良いのか、一人で決めるのは大変です。

今、中国、ロシア、インドなどの経済発展で世界中の物価が上昇してきていますから、大切なお金を預貯金で運用していては、将来的に大きく目減りし、生活に支障をきたしてしまうかもしれません。 しかし経済は生き物ですから、「今後は間違いなくインフレなのか?」、「それともデフレが再度やってくるのか?」、「はたまた世界恐慌になってしまうのか?」、よほどのプロでない限り将来を予想することは簡単にできるものではありません。 しかも、将来予想を元に有利な資産運用を乗り換えていくことなど個人投資家にとって至難の業です。 さまざまな情報が飛び交うなか、自分に適した投資は何であるのか、どうやって始めれば良いのか、一人で決めるのは大変です。

そこで大事なのは、時間のレバレッジを使うことです。 時間を味方につけた人は、どんどん資産を増やしていけるのです。 例えば、利率が3%であっても、30歳から運用を始めれば、60歳で定年としたときには、約2.4倍になるのです。 1000万円預けていれば2400万円になるということですね。 利率が5%であれば、実に、4.3倍です。 利率が3%、5%と聞いても、特別高い利回りとは思わないでしょう。 つまり、早い段階で資産形成を始めると、低いリスクでゆっくりと資産形成をすることができ、 運用計画に従って運用するので、「年利50%」ですとか「一ヶ月で10%利回り」などという、怪しげな投資に惑わされずに資産を築けるのです。 また、元手が心配な方も心配いりません。 資産運用は、月2万円程度からでも始められるのです。

生命保険の見直しは家計見直しの第一歩

また、保険の見直しも重要です。 毎月の保険料は適切でしょうか。 近年、生命保険、医療保険の保険料は値下がり傾向にあります。 見直しによって、「今の保険料が半額になって、保障が変わらない」ということもありえるのです。 もし、あなたの保険料が半額になるとしたら、支出を変えずにその浮いた保険料分を投資にまわすこともできるのです。 実際に、 「保険を見直したことで、毎月1万円の余剰資金ができました。この金額を積み立てていくことで、資産作りの第一歩になりました。」(S氏、35歳、女性) という感想をいただいたり、同様の実例は他にもたくさんあります。

投資・保険等 各種ご相談 随時受け付けております

弊社では、このように、家計の収支バランスの見直しをまず初めに行います。 その中には、保険の見直し、ローンの見直しなどが含まれます。 そして、ライフプランの作成、資産形成の計画を一緒にお作りいたします。 その上で、見直しをしながら、豊かな人生を送るためのお手伝いをいたします。

随時、個別相談(54,000円/1時間)のお申し込みを受け付けております。2回目以降のご相談の有無は自由ですので、ご安心ください。

個別相談とまでは具体的な相談内容がわからない・・・と言う方には、グループ相談(6名限定、3,150円/1時間)を行っております。アットホームな雰囲気で、気軽に参加いただけるセミナーです。 主に、ライフプラン、資産形成の計画についてお話します。

なお、資料等のお申し込みをされても、弊社からご迷惑をかけるようなしつこいセールスは一切ありませんのでご安心ください。 個別相談、セミナーに関しても、次回以降をしつこく勧誘することは一切ありません。 また、個別相談については、ご満足いただけなければ、全額返金いたします。

少しでも将来に不安があれば、今すぐ、お申し込みをしてください。 まずは、一歩踏み出さなければ、何も変わりません。 1億の資産も、最初の1万円から始まります。